今回は、コロナショックによって私の資産がどう影響を受け、今後どうしていこうと考えたかについて。

ちなみに投資については皆さん考え方がいろいろですので、私の方針がおすすめなんてことは絶対ありません。

同じような配分にして今後どうなるかなんて私も責任もてませんし、投資についてはくれぐれも自己責任においておこなっていただくようお願いします。

現在の所有資産

さて、私は資産を、リスク等の傾向から4つ(タテ方向)に分類しています。

人によってはもっと細かい分類だったり、おおざっぱな分類だったりすることもありますが、私はこんな感じ。

| 円 | 外貨 | 外貨 | 外貨 | 外貨 | |

| 現金 | 現金 | ||||

| 株式 | 日本株 | 先進国株 | エマージング株 | ||

| 債券 | 日本債券 | 先進国債券 | エマージング債 | ||

| その他 | 日本REIT | 先進国REIT | エマージングREIT | コモディティ※ | 金 |

※ コモディティとは「商品先物市場で取引されている商品(原油や穀物、金属など)」のことです。本来は金もコモディティに分類されますが、配分検討で利用している「マイインデックス」さんではわかれていたので、便宜的に別分類としています。

参考 コモディティ投資

現金

文字通り現金です。

何かあればすぐ引き出せるように、大半は銀行の普通口座です。

あとは緊急事態を想定し、いつでも使えるよう5~10万円をつねに自宅に用意してあります。

以前は一週間~数年の定期もよく利用していましたが、自由がきかない上に利息がスズメの涙になったのでやめました。

株式

全て投資信託で、日本株、先進国株、エマージング(新興国)株の3種類をそれぞれ複数銘柄持ってます。

また、持っているバランスファンドに組み込まれている分も計算に入れてます。

債券

日本債券はおもに10年変動国債で持ってます。

先進国債券は単独の投資信託を複数銘柄所有。

日本債券・先進国債券ともに、所有するバランスファンドにも組み込まれているため、そちらも計算しています。

エマージング債券は所有しているバランスファンドにわずかに組み込まれている分のみで、個別商品は持ってません。

その他

日本REIT※、先進国REITは投資信託で複数銘柄所有。

(エマージングREITはバランスファンド内も含めて一切持っていません。)

※REIT(リート)とは、不動産に投資する商品のことです。

コモディティはアメリカの有望若手作家の絵画を1点(2枚組)と、プラチナ。

※アート作品は先物市場で取引されてないのですが、どこに入れていいのかわからないのでコモディティにしています。

金は投資開始時から毎月コツコツ一定額購入しながら積み立て中。

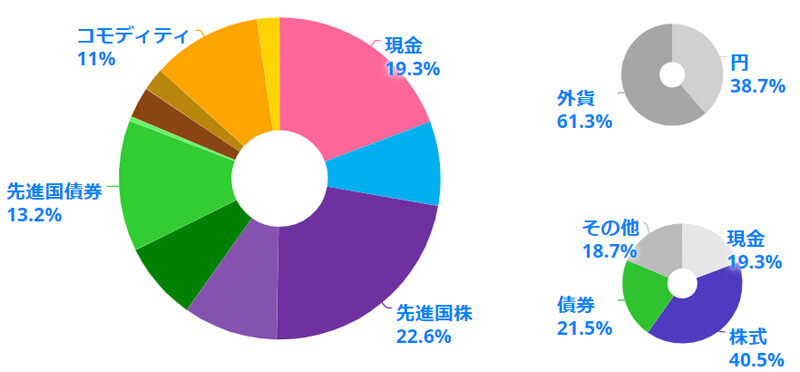

2019年7月22日時点の配分

過去20年実績データ(2009年6月末ー2019年6月末、円ベース)

|

平均リターン

5.0%

|

リスク

13.6%

|

シャープレシオ

0.37

|

※平均リターン等は昨年時点のものなので現在は大きく変わっています。

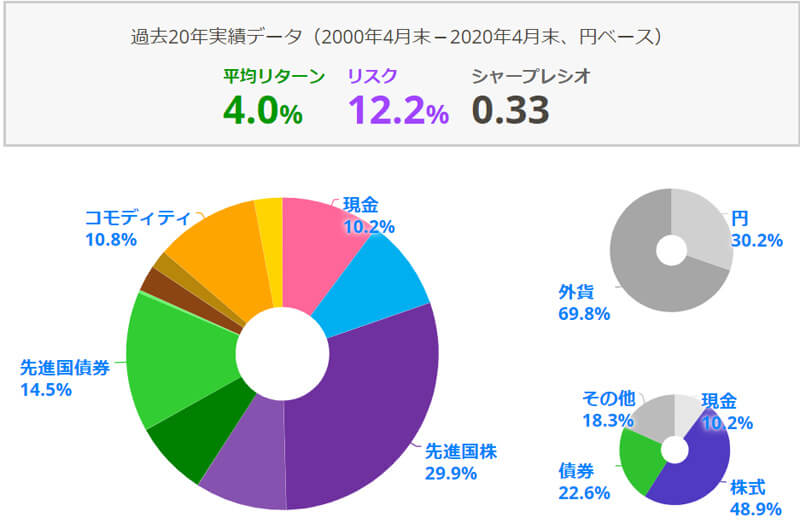

2020年5月23日時点の配分

一年前とくらべて資産配分がずいぶん動いていました。

ただ、月々に投資している金額自体はほとんど変わっておらずほぼほったらかし。

一年の間に株式等の利益がふくらんで配分が少し変わってしまったようです。

あと先日国民年金を2年分前納したので、手持ちの現金がごそっと目減りしたのも影響してますね。

(2年分前納すると約1ヶ月分の金額がまるまる割引される特典があるので、手もち資金に余裕があれば前納おすすめ。)

今後目指そうと考える配分

本来なら同じ配分で淡々と継続投資するべきなのかもしれませんが、私はチキンハートなのでちょっと悩みました。

なぜなら、一年前の配分に対するリターンやリスクが、現在の状況で見直すと大きく変化していたからです。

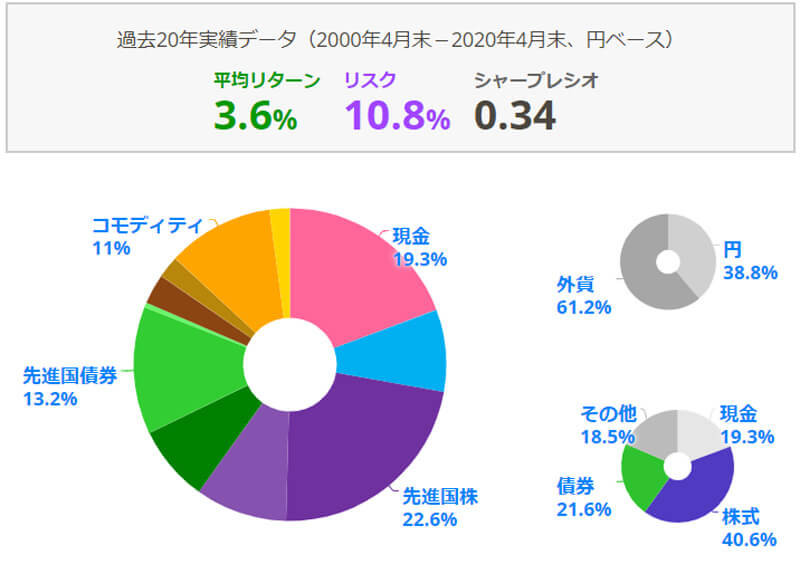

2019年時点の資産配分を現在の状況で再入力してみると、出てきたのがこんな結果。

昨年の時点で見たときは同じ配分で、平均リターン5.0%、リスク13.6%、シャープレシオ0.37、だったのに。

状況が変わってくると結果もこんなに変わってくるんですね。

今後景気が回復してくれば、最終的に昨年時点のような結果にたどりつけるのかもしれませんが……

自分の年齢も上がってきていますし、もう少し安全度の高い資産を増やしたいと思いました。

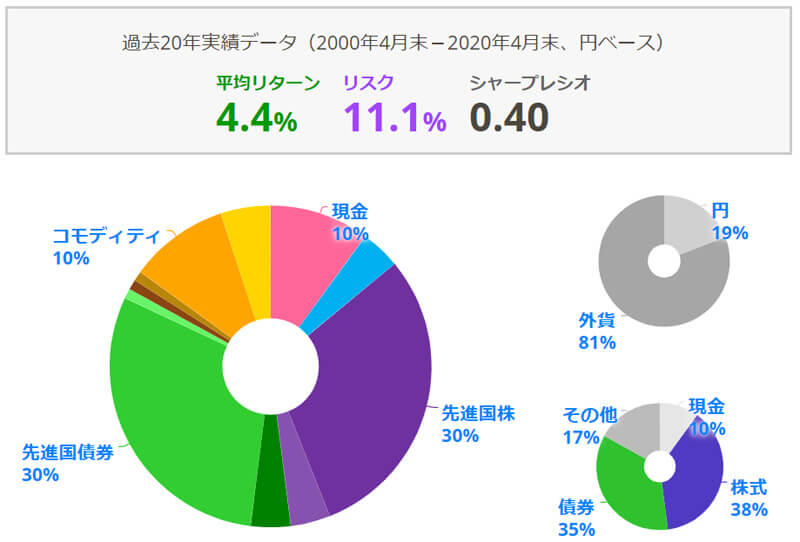

そこで考えたのがこんな配分。

今後はなるべく日本株式を減らし、先進国債券を増やしたいと考えました。

それ以外では金をもう少し増やして、日本債券、新興国株式、リートはちょっと減らしてもいいかな。

理由としては、以下。

- 日本の今後の経済発展がまったく期待できない

- 先進国の経済発展もしばらくはあまり期待できないが、アメリカにはこれまでの実績があり復活を期待

- 新興国の経済も低迷が続きそう

- 東京オリンピックを想定して日本リートに期待していたが、コロナ以降そちらも先が見えない

現金と日本国債は多少何かあっても対応できるくらいの金額を残しておきます。

動きが手堅そうな先進国債券は、もうちょっと増やしてもたぶん大丈夫かなと。

守りの金も、先行きへの不安感低減にもなるかと思い少し増額。

コモディティは色々難しいので、本当はもう少し配分減らしたいところですが。

プラチナはともかく、絵画は部分売却なんてできないですからね。

(2点組の片方だけ売るとか、資産価値も落ちるしバカげてます)

そんなわけで、動せない絵画はそのまま維持。

気分的なものですが、傾向としてはこれでもだいぶ守りに入ってます。

同ジャンルに複数銘柄所有の理由

上でもちらほら書いてますが、同じジャンルで複数銘柄の投資信託を持っているものがけっこうあるんですよね。

計算複雑だし、見た目煩雑だしで、ほんとは微妙にいやなんです。

なんで複数持つことになってるかというと、そのときそのときで一番コストが安い投信に乗り換えてきたから。

本来ならその銘柄を売却し、そのお金をあらたな低コストファンド購入にあててすっきりまとめたいところなのですが…

それができないのは、基本的に売却すると税金をとられるからです。

まあ、管理が面倒なのと見た目が美しくない以外は今のところたいしたデメリットもないので…

おいおいタイミングを見ながら整理していけばいいか~とのんびり構えてますが。

(ただ、ずっと所有する管理コストと売却コストはちゃんと比べてないので、もしかしたらとっとと売ったほうがお得なのかも??)

さいごに

理想は1ジャンル1銘柄。

本当はスッキリシンプルで美しいのが好きです。

現時点でバランスファンドを複数もってるので、実現は不可能なのですけども。

長期投資の先は長いので、ちょっとずつ理想形に近づいていけるといいなと思います。

あと、しばらくお金方面の勉強をサボっていたため、知識がアップデートできておらず浦島太郎状態。

ぼちぼちまた情報収集を再開していきたいです。

コメント